隨著全球能源形勢趨緊,使用可再生、可持續(xù)的新能源取代傳統(tǒng)能源成為了各國實現(xiàn)碳中和目標(biāo)的必經(jīng)之路,光伏產(chǎn)業(yè)成為高速發(fā)展的熱點領(lǐng)域。經(jīng)濟性是驅(qū)動任何一個產(chǎn)業(yè)發(fā)展的核心力量,美國制定了一系列政策、法規(guī)用以鼓勵光伏產(chǎn)業(yè)的發(fā)展。從近期通過的《通脹削減法案》中不難看出美國大力扶持本土光伏產(chǎn)業(yè)發(fā)展的決心。

美國是全球主要的光伏市場之一,現(xiàn)有的光伏支持政策大致可以分為財政激勵、管理類政策、財政補貼、本土貿(mào)易保護四大類,各類政策隨國際市場變化而不斷調(diào)整完善。通過政府政策的加強引導(dǎo),有效驅(qū)動國內(nèi)光伏產(chǎn)業(yè)發(fā)展。

財政激勵:稅收抵免是推動美國光伏產(chǎn)業(yè)快速發(fā)展的重要助力

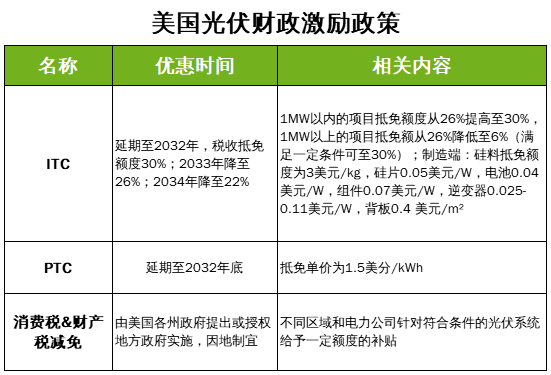

為了促進可再生能源發(fā)展,美國實行了多項以稅收優(yōu)惠與減免為核心的財政激勵政策,包括ITC、PTC、消費稅&財產(chǎn)稅減免等,進一步降低光伏裝機成本及持有成本。

ITC是美國聯(lián)邦稅收抵免政策,是過去美國光伏產(chǎn)業(yè)快速發(fā)展的核心驅(qū)動力。《通脹削減法案》提出將ITC政策延期10年至2032年,期間ITC抵免將從退坡后的26%上升至30%,到2033、2034年分別降至26%和22%。同時提出1MW以內(nèi)的項目抵免額度從26%提高至30%,1MW以上的項目抵免額從26%降低至6%(滿足一定條件可至30%),這些都是光伏市場的重大利好。更新后的ITC政策將利好戶用和工商業(yè)小型項目,如政策落地,將進一步刺激美國本土光伏市場的發(fā)展。

PTC政策是為售賣電力的能源生產(chǎn)者提供的可再生能源電力生產(chǎn)稅收抵免,降低通脹法案將原計劃于2022年結(jié)束的PTC項目延期至2032年底。更新后的PTC政策抵免單價為1.5美分/kWh,隨通貨膨脹率上漲。簡單來說,ITC是基于太陽能項目的前期成本,而PTC是基于項目的產(chǎn)出。因此PTC政策對高產(chǎn)出、低成本的項目有較大吸引力,例如大型地面項目。

除了ITC、PTC抵免政策外,還有消費稅&財產(chǎn)稅的激勵政策,主要由美國各州政府提出或授權(quán)地方政府實施。美國大多數(shù)州政府都支持減免全部的財產(chǎn)稅和銷售稅,不同區(qū)域和電力公司針對符合條件的光伏系統(tǒng)給予補貼,有效降低企業(yè)和個人的光伏系統(tǒng)采購及持有成本。

管理類政策:制度設(shè)計明確商業(yè)模式

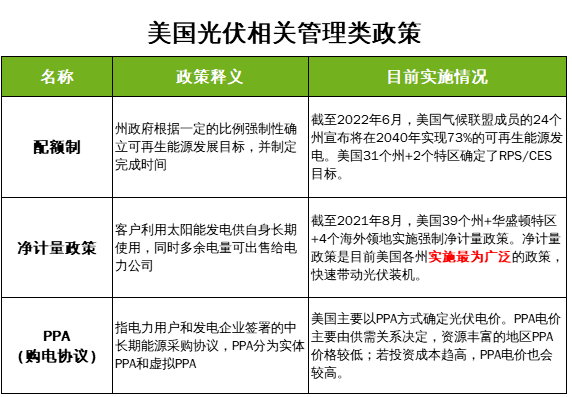

美國的光伏管理類政策一般指州政府利用法律法規(guī)、各種標(biāo)準(zhǔn)或約束性指標(biāo)等方式,各地因地制宜,設(shè)立明確的目標(biāo),刺激需求的增長,其中包含配額制、凈計量政策、PPA電價等幾種主要的模式。

配額制目標(biāo)由各州根據(jù)各地情況單獨設(shè)定,有效地保障了各區(qū)域可再生能源的發(fā)展目標(biāo)。截至2022年6月,美國氣候聯(lián)盟成員的24個州宣布將在2040年實現(xiàn)73%的可再生能源發(fā)電。根據(jù)統(tǒng)計,美國已有31個州及2個特區(qū)確立了明確的可再生能源發(fā)展目標(biāo)。各州能源目標(biāo)不斷更新上調(diào),顯示出各地區(qū)堅定實現(xiàn)低碳目標(biāo)的決心,從政策上支撐美國光伏產(chǎn)業(yè)高速增長。

凈計量政策是目前美國各州實施最為廣泛的政策,美國政府鼓勵居民自發(fā)自用,同時多余電量可出售給電力公司。在凈計量政策的刺激下,不僅節(jié)省了大范圍建設(shè)光伏發(fā)電系統(tǒng)的成本,也很好地解決了并網(wǎng)消納問題,提高光伏發(fā)電利用率。

PPA是發(fā)電企業(yè)與用電企業(yè)之間簽訂的協(xié)議,約定買方在一定期限內(nèi)以約定的固定價格,購買到一定數(shù)量的可再生能源電力。近兩年來,光伏產(chǎn)業(yè)鏈價格上漲,在電價上漲的背景下,PPA價格基本與當(dāng)?shù)仉妰r呈現(xiàn)同步上漲的走勢。2022Q1,美國光伏PPA價格達到36.31$/MWh,同比增長15.8%,環(huán)比增長6.0%。系統(tǒng)價格不變的情況下,PPA價格每上漲1$/MWh,對應(yīng)IRR可以提升0.04pct左右。高經(jīng)濟性的政策是驅(qū)動美國市場需求的重要因子,PPA電價持續(xù)上漲,保障了良好的收益率。隨著可再生能源成本的下降,光伏企業(yè)將有強勁動力發(fā)展PPA,以此獲益。

財政補貼:最直接的扶持政策,推動產(chǎn)業(yè)發(fā)展

美國光伏產(chǎn)業(yè)快速發(fā)展離不開一個重要的推手,即財政補貼。財政補貼是國家為了實現(xiàn)特定的經(jīng)濟目標(biāo),由財政安排專項款項提供給相應(yīng)的企業(yè)或項目,以扶持行業(yè)發(fā)展。近3年來,美國相關(guān)新能源財政補貼政策主要集中在新能源汽車與儲能行業(yè)。

面臨歐美電價大幅波動、能源危機持續(xù)發(fā)酵的大環(huán)境,美國補貼政策正在積極推動光伏產(chǎn)業(yè)的發(fā)展。在《通脹削減法案》中,計劃通過提供10年稅收抵免的補貼方式鼓勵企業(yè)和個人安裝屋頂光伏、熱水器等。針對制造端生產(chǎn)環(huán)節(jié),光伏組件、逆變器、儲能電池均有一定的補貼,將有助于降低終端價格,引導(dǎo)更多企業(yè)和個人進入光伏領(lǐng)域。

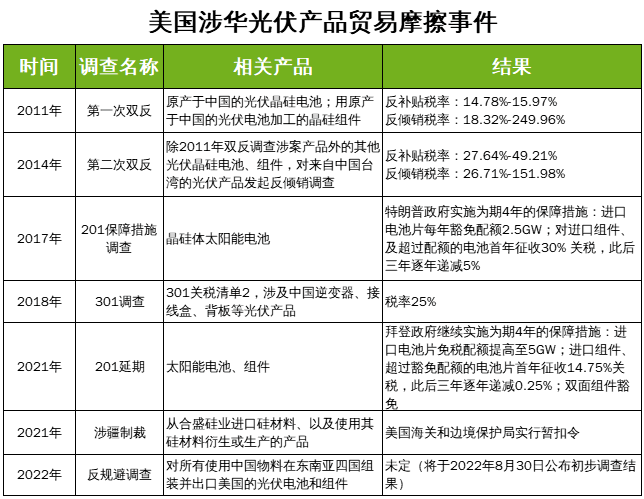

本土貿(mào)易保護:大力發(fā)展本土光伏制造,降低進口依賴

近十年來,美國對進口光伏產(chǎn)品采取多項貿(mào)易限制措施。美國開展本土貿(mào)易保護的背后,是美國渴望大力發(fā)展本土制造業(yè)和去“中國制造”的野心。美國通過限制生產(chǎn)國的商品出口,征收多輪關(guān)稅,以支持和保護美國本土光伏產(chǎn)業(yè)的發(fā)展。但受限于人力成本、技術(shù)壁壘、產(chǎn)業(yè)鏈發(fā)展不均衡等影響,目前其制造業(yè)仍然不具競爭力。

美國的光伏市場主要依賴海外進口,本土幾乎沒有硅片和電池片的產(chǎn)能。根據(jù)美國能源信息署數(shù)據(jù)顯示,2021年美國可用組件出貨量30.45GW,其中進口光伏組件22.97GW,占比75%,本土生產(chǎn)量僅有4.23GW,占比不到14%。進口來源地區(qū)中,49.2%的組件來自中國內(nèi)地、中國臺灣、新加坡和越南,幾乎占據(jù)半壁江山。21.7%來自韓國、泰國,阿特斯、天合光能、騰暉、正泰等在泰國設(shè)有工廠,技術(shù)和成本優(yōu)勢都遙遙領(lǐng)先的中國光伏產(chǎn)業(yè)鏈占據(jù)了主導(dǎo)地位。

就目前而言,已板上釘釘?shù)摹锻浵鳒p法案》將會大大刺激美國本土光伏產(chǎn)業(yè)鏈的發(fā)展,而美國若想要建立屬于自己的產(chǎn)線,必然需要大量的光伏生產(chǎn)設(shè)備。中國光伏設(shè)備性能領(lǐng)先全球,美國很難完全脫離中國建立本土的光伏制造產(chǎn)線,中國光伏設(shè)備廠商將率先獲得利好。

據(jù)美國能源信息署報告顯示,2022年,美國計劃安裝的太陽能裝機容量為17.8GW,然而2022年上半年,美國新增光伏發(fā)電裝機容量僅4.2GW,遠不足原計劃的一半,想要完成目標(biāo),2022年Q3-Q4美國光伏裝機就得加速提升。在本土政策的不斷加持,以及高收益的經(jīng)濟性驅(qū)動下,美國光伏市場或?qū)⒂瓉硪粓龃蟊l(fā)。